Betaalachterstanden dalen, maar risico’s van onverstandig lenen blijven groot

Publicatie: 29-11-2024

Cijfers benadrukken de risico’s van gemak boven verantwoordelijkheid

Uit onderzoek van de Autoriteit Financiële Markten (AFM) naar consumptief krediet en financiële kwetsbaarheid, blijkt dat het aantal Nederlanders met een BKR-geregistreerde krediet achterstand daalt. Volgens de BKR Monitor 2023 daalde dit percentage van 4,0% in 2019 naar 2,8% in 2023. Een forse daling van zo’n 30% in vier jaar tijd.

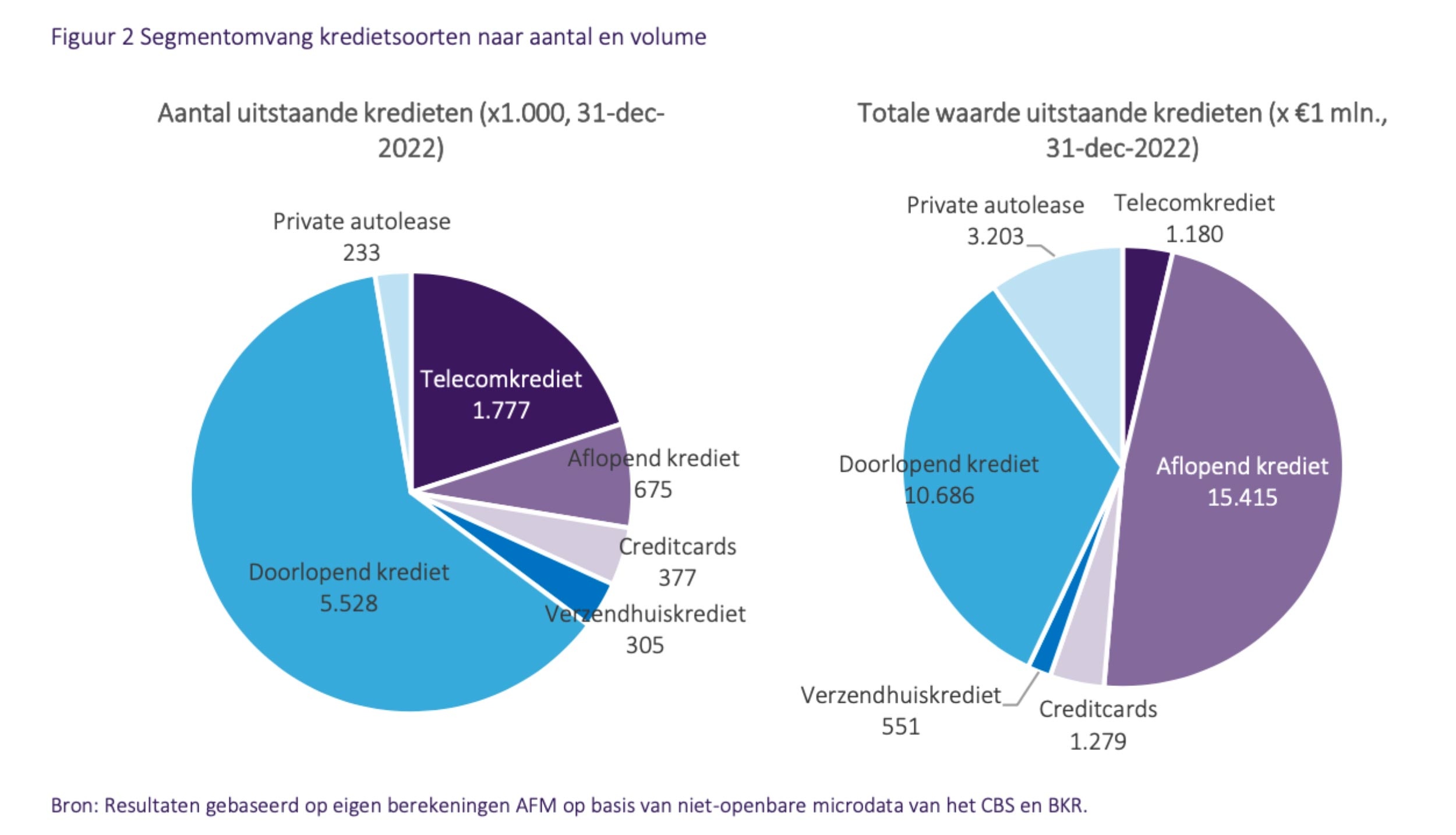

Het AFM-onderzoek richt zich onder andere op hoe betalingsachterstanden ontstaan bij de meest voorkomende vormen van consumptief krediet. Denk aan creditcards met gespreide betaling en verzendhuiskredieten. Deze kredietvormen worden vaak afgesloten vanwege hun gemak en flexibiliteit, maar hebben een hoog risico op betalingsproblemen. Volgens de data van het AFM treedt 18% van de betalingsachterstanden op bij verzendhuiskredieten en 17% bij creditcards. Dit komt vooral doordat de rente op deze leningen kan oplopen tot zo’n 15%.

Wat opvalt, is dat persoonlijke leningen niet in de risicogroepen vallen. Dat komt doordat deze leningen doorgaans alleen worden verstrekt wanneer men een kredietwaardigheid toets doorstaat. Ofwel: een consument met slechts twee euro op zijn rekening zou nooit in aanmerking komen voor een persoonlijke lening, maar kan wel aankopen doen via “achteraf betalen”. Dit benadrukt het probleem. Gemak krijgt voorrang op financiële verantwoordelijkheid.

Vaak ontstaan achterstanden met name door life events, zoals relatiebeëindiging, arbeidsongeschiktheid en werkverlies. Dergelijke situaties gaan vaak gepaard met eerdere achterstanden op bijvoorbeeld de zorgpremie of andere kredieten. De betalingsachterstanden bij consumptieve kredieten kennen dus vaak een langere voorgeschiedenis. Dit maakt het lastig om risico’s bij het verstrekken van een lening goed in te schatten. Een positieve ontwikkeling is dat problematische schulden steeds beter worden aangepakt. Zo stelt het BKR vast dat het aantal consumenten met een saneringskrediet of schuldhulpverleningstraject tussen 2019 en 2023 met 30% is gedaald.

Het rapport benadrukt dat een aflopend krediet voor de meeste bestedingsdoelen vaak de beste keuze is voor consumenten, mede omdat het minder risico’s met zich meebrengt. Daarnaast wordt in het onderzoek aandacht besteed aan de positie van jongeren en het bovengemiddelde risico dat zij lopen op betalingsachterstanden. Hoewel vroegsignalering een belangrijke stap is, blijft het essentieel dat lenen niet onmogelijk gemaakt wordt voor deze groep. Het jaarlijkse BKR-onderzoek laat zien dat jongeren niet tot de grootste risicogroepen behoren. In 2023 had slechts 1,2% van hen een betalingsachterstand, wat lager is dan het gemiddelde van de totale bevolking.

Hoe vroegtijdige signalen betalingsproblemen beperken

De AFM geeft aan dat schuldenstapeling en een te hoge schuldenlast grotendeels in een vroeg stadium kan worden aangepakt door een volledig en accuraat overzicht van de schuldensituatie van de consument te creëren. Informatie die in het kredietregistratiesysteem van het Bureau Krediet Registratie (BKR) wordt vastgelegd, speelt hierbij een cruciale rol. Door deze data kunnen kredietverstrekkers, in samenwerking met adviseurs en bemiddelaars, overkreditering in veel gevallen voorkomen en de financiële situatie van de consument nauwkeurig monitoren.

Daarnaast benadrukt de AFM het belang van de voorspellende waarde van eerdere betalingsachterstanden voor het identificeren van nieuwe betalingsproblemen. Ze bevelen aan om te onderzoeken hoeveel betalingsproblemen over het hoofd worden gezien bij verkorting van de bewaartermijn van BKR-registraties. Een onderwerp dat steeds vaker ter discussie staat. Tot slot wijst de AFM op de toegevoegde waarde van BKR monitoring, waarmee kredietverstrekkers direct een waarschuwing krijgen wanneer een klant betalingsproblemen krijgt bij een ander BKR-geregistreerd krediet.

De Leennormenmethodiek wordt door de AFM beschouwd als de minimale invulling van de wettelijke verplichting dat kredietaanbieders geen onverantwoord krediet mogen verstrekken. Deze methodiek wordt jaarlijks door de VFN, in samenwerking met het NIBUD en de AFM, aangepast aan de meest recente indexcijfers. Hierdoor wordt in veel gevallen overkreditering voorkomen, wat resulteert in minder huishoudens met problematische schulden en een afname van betalingsachterstanden.

Samen streven naar een gezonde consumptieve kredietmarkt

De aanbevelingen en inzichten uit het rapport van de AFM worden erkend als een belangrijke stap in het gezamenlijke streven naar een gezonde en verantwoorde consumptieve kredietmarkt. Om dit te waarborgen, wordt de dialoog met de AFM en andere betrokken partijen voortgezet. Het doel is om consumenten optimaal te ondersteunen – evenals de adviseurs, bemiddelaars en kredietverstrekkers te helpen bij het bevorderen van verantwoord kredietbeheer.

“Het creëren van een gezonde leenmarkt vereist een balans tussen toegankelijkheid en bescherming. Het Nederlands Krediet Collectief blijft zich daarom ook inzetten om, samen met de sector, de ideale omstandigheden te scheppen voor een duurzame en toekomstbestendige kredietmarkt in Nederland.” Aldus Chris Hilgersom van het Nederlands Krediet Collectief.

Auteur: Chris Hilgersom

Allround Kredietspecialist / Directeur

Specialisme: online marketing, compliance

info@nederlandskrediet.nl

085 - 760 89 89

Onze voordelen

- Scherpste vaste rente vanaf 6,4%

- U leent met een vaste rente de gehele looptijd

- U betaalt elke maand een vast bedrag

- Extra aflossen is altijd boetevrij

- Direct online geregeld

Heeft u nog vragen?

De meeste antwoorden op uw vragen kunt u vinden op onze veelgestelde vragen pagina. Wilt u graag uw mogelijkheden met één van onze specialisten doornemen? Neem dan per e-mail of telefoon contact met ons op. Ons team staat online 7 dagen per week klaar om uw vragen te beantwoorden.

Vestiging Den Haag

Bezoekadres

Laan van Waalhaven 442

2497 GR Den Haag

Correspondentieadres

Postbus 1099

2260 BB Leidschendam

T 085 – 760 89 89

De gegevens in de overzichten op onze website zijn een indicatie. Wij gaan hierbij uit van het laagste rentetarief. Het uiteindelijke tarief is afhankelijk van je persoonlijke situatie. De totale kosten van de lening zijn afhankelijk van de rente, het leenbedrag, looptijd en de maandtermijn. Het jaarlijks kostenpercentage geeft de werkelijke kostprijs (rente) weer van het product. De minimale looptijd van een Persoonlijke Lening bedraagt 12 maanden, de maximale looptijd bedraagt 120 maanden. De minimale rente bedraagt 6,4%, de maximale wettelijke rente bedraagt 12%.

vb. De totale prijs van een Persoonlijke lening van € 25.000 bedraagt € 33.638 op basis van een looptijd van 120 maanden met een maandtermijn van € 280,32 en een rentetarief van 6,4%.