Persoonlijke lening steeds vaker ingezet in plaats van hypotheekverhoging

Publicatie: 07-11-2023

De gemiddelde geldnemer in Nederland kiest tegenwoordig steeds vaker voor een persoonlijke lening in plaats van het verhogen van hun hypotheek. De reden hiervoor zijn de stijgende rentetarieven die een flinke impact hebben op kosten, zo blijkt uit gegevens van het Nederlands Krediet Collectief. Door gebruik te maken van een persoonlijke lening kan men voordelig zonder extra kosten gefinancierd worden. Hiermee bespaart de consument op eenmalige kosten zoals notaris-, taxatie- en afsluitkosten.

Rentetarieven flink omhoog in jaar tijd

Zoals je wellicht hebt gemerkt zijn de rentetarieven flink gestegen in een jaar tijd. Dit heeft flinke gevolgen gehad voor de hypotheekmarkt. In het begin van 2022 kon je nog rekenen op een rentetarief van 1,1% voor een hypotheek met 10 jaar vaste rente. Aan het einde van het jaar betrof de gemiddelde rente 4,1%, bijna een verdrievoudiging in 12 maanden tijd. Voor mensen met een bestaande hypotheek of starters op de woonmarkt heeft dat flinke gevolgen, de kosten gaan namelijk hard omhoog. Niet gek dat de gemiddelde Nederlander zijn of haar leengedrag hierop aanpast. Mensen zijn op zoek naar voordelige alternatieven om te financieren. Het gevolg is dat de persoonlijke lening steeds populairder wordt, wel daalt het gemiddelde leenbedrag in verband met de aangepast leennorm waardoor men minder kan lenen, en de daarbij hogere rente.

Persoonlijke lening krijgt steeds vaker voorkeur bij huiseigenaren

Vooral huidige en toekomstige huiseigenaren maken steeds vaker gebruik van de persoonlijke lening. Bijvoorbeeld om een verbouwing te realiseren of geld beschikbaar te maken voor de koop van een woning. Door de lange looptijd van hypotheken, die over het algemeen 30 jaar bedraagt, en de relatief hoge rentes kunnen de kosten van de lening flink oplopen over de gehele looptijd. Met een persoonlijke lening kun je zelf kiezen voor een kortere looptijd (t.o.v. de gemiddelde 30 jaar bij een hypotheek) waardoor je de uiteindelijke kosten significant beperkt.

Data uit zoekgegevens van Google laat zien dat persoonlijke leningen inderdaad steeds populairder worden. In 2023 zochten Nederlanders steeds vaker naar de term “persoonlijke lening” ten opzichte van 2022, met een groei van 22%.

Persoonlijke lening: wat zegt de data

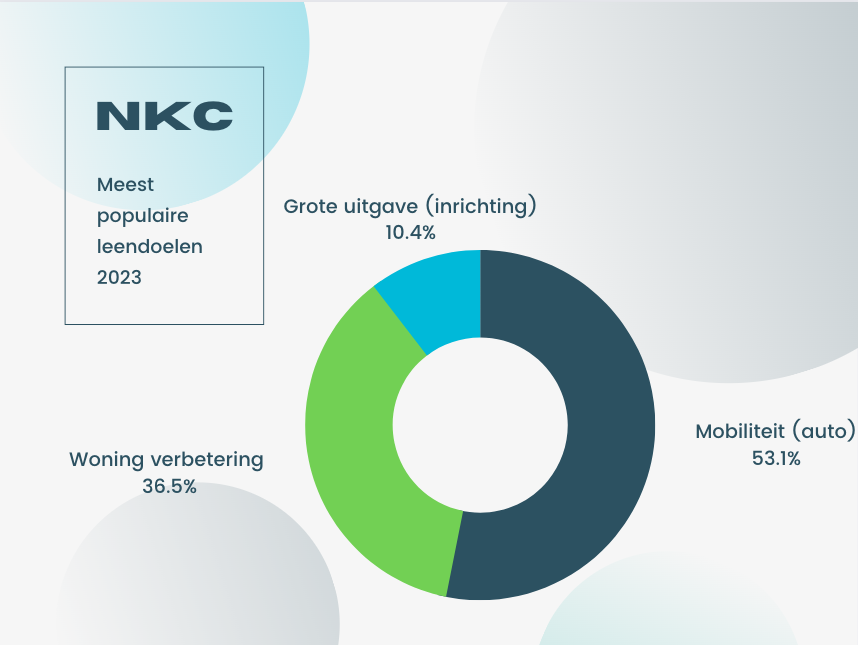

Autoleningen blijven favoriet, zo blijkt uit data van onze kredietverstrekkers. Maar verbouwingen aan eigen woning neemt duidelijk toe en komt vlak achter de autolening te zitten wat betreft populariteit. Op de derde plek komen leningen voor grote uitgaven, bijvoorbeeld voor woninginrichting.

Grafiek 1: Meest populaire leendoelen 2023

Uit onze data, weergegeven in onderstaande tabel, zien we verder dat in 2023 de gemiddelde geldnemer 43 jaar is. Dit wordt in een meerderheid van de gevallen (58%) aangevraagd samen met een partner. De looptijden variëren gemiddeld tussen de 75 en 98 maanden.

| Type | Waarde |

|---|---|

|

Gemiddelde geldnemer |

43 jaar |

|

Lening met partner |

58% |

|

Gemiddelde looptijd |

75 - 98 maanden |

* Tabel 1: Data uit persoonlijke leningen

Populariteit van persoonlijke leningen neemt toe, leenbedrag daalt

Door de aanpassing van de leennorm, het wegvallen van de oversluitmarkt en de stijgende rente neemt de hoogte van de leenbedragen af, zoals te zien is in onderstaande tabel. In 2022 werd er nog voor €22.030 gemiddeld geleend, in 2023 is dit afgenomen met 7,8% tot een gemiddeld leenbedrag van €20.095. Naar verwachting zal in 2024 de vraag naar financiering voor verduurzamen van woningen toenemen. Persoonlijke leningen zullen hiervoor een blijvend aantrekkelijk alternatief bieden ten opzichte van het verhogen van de hypotheek. Dit in verband met de aantrekkelijke rentetarieven, korte looptijden, fiscale voordelen en het uitblijven van eenmalige kosten.

| Type | Waarde |

|---|---|

|

Gemiddelde leenbedrag 2022 |

€22.030 |

|

Gemiddelde leenbedrag 2023 |

€20.095 |

|

Verschil |

-7,8% |

* Tabel 2: Gemiddelde leenbedragen van persoonlijke leningen

Benieuwd naar waarvoor u allemaal geld kunt lenen? Bekijk hier de uiteenlopende leendoelen. Of bereken hier uw maximale lening, uiteraard kunt u ook vrijblijvend een offerte aanvragen.

Auteur: Chris Hilgersom

Allround Kredietspecialist / Directeur

Specialisme: online marketing, compliance

info@nederlandskrediet.nl

085 - 760 89 89

Onze voordelen

- Scherpste vaste rente vanaf 6,4%

- U leent met een vaste rente de gehele looptijd

- U betaalt elke maand een vast bedrag

- Extra aflossen is altijd boetevrij

- Direct online geregeld

Heeft u nog vragen?

De meeste antwoorden op uw vragen kunt u vinden op onze veelgestelde vragen pagina. Wilt u graag uw mogelijkheden met één van onze specialisten doornemen? Neem dan per e-mail of telefoon contact met ons op. Ons team staat online 7 dagen per week klaar om uw vragen te beantwoorden.

Vestiging Den Haag

Bezoekadres

Laan van Waalhaven 442

2497 GR Den Haag

Correspondentieadres

Postbus 1099

2260 BB Leidschendam

T 085 – 760 89 89

De gegevens in de overzichten op onze website zijn een indicatie. Wij gaan hierbij uit van het laagste rentetarief. Het uiteindelijke tarief is afhankelijk van je persoonlijke situatie. De totale kosten van de lening zijn afhankelijk van de rente, het leenbedrag, looptijd en de maandtermijn. Het jaarlijks kostenpercentage geeft de werkelijke kostprijs (rente) weer van het product. De minimale looptijd van een Persoonlijke Lening bedraagt 12 maanden, de maximale looptijd bedraagt 120 maanden. De minimale rente bedraagt 6,4%, de maximale wettelijke rente bedraagt 12%.

vb. De totale prijs van een Persoonlijke lening van € 25.000 bedraagt € 33.638 op basis van een looptijd van 120 maanden met een maandtermijn van € 280,32 en een rentetarief van 6,4%.